Topman Carlos Tavares redde eerst Peugeot, wist toen Opel weer winstgevend te krijgen en staat nu aan de vooravond van de grootste fusie in de geschiedenis van het bedrijf. Hoe houdbaar is het succes van het Franse autobedrijf dat sinds 2016 onder de naam Groupe PSA door het leven gaat, en nog geen zes jaar geleden bijna failliet ging?

Het is droevig dat de aartsvader van de Europese autosector Sergio Marchionne de eind oktober aangekondigde fusie niet meer meemaakt.

De gelauwerde topman, die een bijna failliet Fiat – mede door een overname van het in moeilijkheden verkerende Chrysler en flinke kostenbesparingen – transformeerde tot een internationale autokampioen, overleed onverwacht op 66-jarige leeftijd in de zomer van 2018.

Drie jaar voor zijn dood zorgde de Italiaan voor oproer toen hij in een inmiddels legendarische presentatie de hele autosector vergeleek met een junk die naarstig op zoek is naar een shot vers kapitaal.

In een zaal vol analisten liet Marchionne weten dat de industrie – inclusief zijn FCA (Fiat Chrysler Automobiles) – het door beleggers verschafte kapitaal niet waard was. De hele sector was niet in staat een winst te boeken als rekening wordt gehouden met de kosten van kapitaal.

Er was in de ogen van Marchionne maar één oplossing om het rendement van de sector structureel op een acceptabel niveau te krijgen: consolidatie.

Door bedrijven samen te voegen, konden miljarden bespaard worden op investeringen voor de ontwikkeling en de productie van auto’s.

De Italiaan bestempelde de helft van de ontwikkelingskosten van een auto als “pure economische verspilling”, omdat deze de “aankoopbeslissing van de klant op geen enkele wijze beïnvloedt”.

Nu, ruim een jaar na zijn dood lijkt het geesteskind van Marchionne toch geboren in de vorm van het beoogde huwelijk tussen FCA (bekend van onder andere Fiat, Jeep en Chrysler) en Groupe PSA (Peugeot, Citroën en Opel).

Dat Marchionne geen onzin sprak, wordt weerspiegeld in de verwachting dat de combinatie in het vierde jaar van de fusie 3,7 miljard euro meent te kunnen besparen. En dat ieder jaar. Teruggerekend naar vandaag zijn deze synergiën zeker 20 miljard euro waard. Dat is bijna de helft van de marktwaarde van de bedrijven voor de fusie-aankondiging van eind oktober.

Franse kampioen

FCA probeerde aanvankelijk Renault over te nemen, maar hier stak de Franse staat, die ook aandeelhouder is, een stokje voor. Dat het oog van de Italianen slechts enkele maanden later op PSA viel, kan niet los worden gezien van de opvallende wederopstanding van het bedrijf onder leiding van de begin 2014 aangetreden ceo Carlos Tavares.

De Portugees wist eerst PSA – dat een jaar voor zijn benoeming door de Franse staat gered moest worden – uit het slop te trekken en daarna een succes te maken van de overname van Opel in 2017.

Nu boekt PSA een marge van bijna 8 procent en een rendement op geïnvesteerd kapitaal van 18,9 procent. Dit zijn percentages waar zelfs Duitse autobouwers jaloers op kunnen zijn.

En dat is gezien de uitgangspositie van het concern een degelijke prestatie. Weinig mensen zijn nu eenmaal bereid een premie te betalen voor een Peugeot, Citroën of Opel. Bovendien vindt het leeuwendeel van de productie (82 procent) en verkoop (85 procent) plaats op het oude continent Europa, waar de lonen hoog zijn en de groei laag is.

Standaardisatie

Het grootste deel van de resultaatverbetering kan op het conto worden geschreven van de zogenoemde platformstrategie. Een platform is kort gezegd het onderstel van de auto waarop het fundament is gemonteerd – van het stuursysteem tot de wielophanging en alle benodigde onderdelen voor de wielaandrijving (zoals de motor, versnellingsbak en koppeling). Het ontwerp van een platform is een tijdrovend proces en kan zomaar een miljard euro kosten.

En het is precies zo’n kostenpost die Marchionne verfoeide in 2015 omdat de gemiddelde autokoper zich niet voor de exacte specificaties van het onderstel van zijn auto interesseert.

Onder leiding van Tavares werd het aantal gebruikte platforms teruggebracht van zeven in 2013 tot slechts twee vorig jaar. Doordat een van de twee platforms gebruikt kan worden voor alle nieuwe modellen en merken van Peugeot en Citroën – inclusief de elektrische varianten – kan een groot deel van de ontwikkelkosten uitgesmeerd worden over een enorm volume.

Bovendien ontstaan door standaardisatie van platforms schaalvoordelen bij het inkopen van componenten en kan het voorraadbeheer een stuk efficiënter.

Naast enorme kostenbesparingen door de Duitse vakbonden onder druk te zetten is de platformstrategie ook de motor achter de wederopstanding van Opel in 2017. In de komende jaren zal een steeds groter deel van de nieuwe Opel-modellen gebouwd worden op de twee PSA-platforms.

Darwin

Tavares laat zich er graag op voorstaan dat het snoeien in kosten altijd in goed overleg gaat met bonden. Maar hij is daarbij heel duidelijk: zeker in Europa zullen alleen de fabrieken die tegen de laagste kosten opereren, overleven.

PSA is goed op dreef om eind volgend jaar de arbeidskosten als percentage van de omzet terug te brengen tot 10. In 2013 lag dit percentage nog op 15. Er is duidelijk een trend waarneembaar dat binnen Europa productie wordt opgeschroefd in fabrieken in lagelonenlanden, zoals Slowakije en Portugal.

Ook heeft Tavares een “Darwinistisch” systeem geïntroduceerd dat er in feite op neerkomt dat alle fabrieken in Europa op termijn tegen dezelfde lage loonkosten moeten opereren als in Spanje (8 procent van de omzet bestaat uit loonkosten). En wie Tavares een beetje kent, zal zich afvragen hoe lang hij de Spaanse arbeidskosten als referentie neemt. Recent werd er een fabriek in Marokko geopend waar de arbeidskosten weer veel lager liggen.

Tavares oogst veel lof met het snijden in kosten en investeringen, maar PSA wist sinds 2013 ook gemiddeld met 4,1 procent per jaar te groeien. Gezien PSA’s doorsnee- merken is opmerkelijk dat die groei voornamelijk wordt gedreven door prijsstijgingen (1,2 procent per jaar) en doordat het concern steeds meer grotere en duurdere auto's zoals SUV’s en busjes ging verkopen (2,3 procent per jaar). Het totaal aantal verkochte auto’s steeg in de laatste zes jaar nauwelijks (organische groei 0,3 procent per jaar).

De prijsverhogingen en verkoop van duurdere modellen moeten ook flink hebben bijgedragen aan de verbetering van de marge van bijna nihil in 2013 tot ruim 8 procent vorig jaar.

Marchionne’s (on)gelijk

Zowel in de presentatie van Marchionne uit 2015 als in bericht van PSA en FCA wordt – waarschijnlijk uit angst mededingingsautoriteiten wakker te maken – met geen woord gerept over meer marktmacht, en de ruimte die dit biedt om prijzen te verhogen. De 3,7 miljard euro aan samenwerkingsvoordelen zal volledig moeten komen uit efficiënter werken.

Het laat onverlet dat de twee autobouwers samen een marktaandeel van 34 procent in de lucratieve markt voor bijvoorbeeld busjes en pick-ups in Europa zullen krijgen. In de thuismarkten Italië en Frankrijk zullen zelfs vier van de tien verkochte auto’s uit de stal van het moederbedrijf van Fiat en Peugeot komen.

Het zou niet verbazen als door de samenklontering van bedrijven de moordende concurrentie in de sector zal afnemen. Helemaal nu sommige autobedrijven (zoals GM en Honda) er langzaam voor lijken te kiezen de Europese markt vaarwel te zeggen, onder meer vanwege strenge CO2-eisen en de Brexit.

In 2015 werden de woorden van Marchionne met scepsis ontvangen. Dat autobouwers er ooit in zouden slagen structureel waarde te creëren leek een utopie.

En er zijn in dat verband ook nog wel de nodige beren op de weg. Zo is het slagingspercentage van autofusies in het verleden erbarmelijk en is de vraag of de combinatie PSA/FCA mee kan in de omslag naar elektrisch en autonoom rijden. Ook profiteerde Tavares sinds zijn aantreden van een opleving van de Europese economie en is de vraag daarom vooral hoe Fiat en Peugeot zich houden bij tegenwind.

Maar de visie van Marchionne is ruim een jaar na zijn dood relevanter dan hij ooit had kunnen dromen.

Groupe PSA beoordeeld op vijf criteria

Hoe bestendig is het succes van PSA? De VEB beoordeelt de Franse autobouwer op vijf criteria.

Waardering +

Beleggers betalen circa twee keer het bruto bedrijfsresultaat (ebitda) voor PSA(ondernemingswaarde, dus inclusief de nettoschuld). De lage waardering lijkt te vertellen dat weinig beleggers erop vertrouwen dat het concern in staat is om structureel waarde te creëren.

Waardecreatie +

Het rendement op geïnvesteerd kapitaal (ROIC, na belastingen) lag vorig jaar met circa 18 procent flink hoger dan de kostenvoet van kapitaal van rond de 12 procent. Dit rendement is uitzonderlijk hoog in een sector die berucht is vanwege de beroerde winstgevendheid. De turnaround van PSA is zonder meer spectaculair, maar het valt te betwijfelen of dit soort rendementen houdbaar zijn.

Groei +

PSA’s omzet groeide in de laatste zes jaar met 4,1 procent per jaar. Hierbij werd het bedrijf geholpen door het feit dat circa 85 procent van de omzet uit Europa komt, een continent dat uit een diep dal klom. Nu de economie hier tegenzit, wil Tavares de afhankelijkheid verminderen door onder meer terug te keren op de Amerikaanse en Indiase markt. PSA trok zich hier eerder terug vanwege flinke verliezen. Ook in China, waar PSA via twee joint-ventures aanwezig is, kampt het concern met forse verliezen.

Balans +

PSA had eind september een netto-kaspositie van 8,5 miljard euro (rentedragende schuld minus kaspositie). Maar een groot deel van de kaspositie heeft PSA nodig om in elk economisch scenario te kunnen overleven. Dit blijkt ook uit het krediet-oordeel van BBB minus. Dit is slechts één treetje hoger dan junk-status. Het valt desalniettemin op dat PSA bijna gratis kan lenen op obligatiemarkten. Het is niet uit te sluiten dat beleggers er rekening mee houden dat ze gered zullen worden door de staat als het (weer) fout gaat.

Dividend -

PSA is onbetrouwbaar als het gaat om dividendbetalingen. In het laatste decennium werd de uitkering maar liefst vijf keer geschrapt. In 2017 is het dividend weer hervat en sindsdien ligt het uitkeringspercentage rond de 25 procent van de winst. De payout-ratio mag laag zijn, bij tegenwind verdampt de winst snel, en de uitkering wordt makkelijk geschrapt.

Ruim 8 miljard cash blijft geparkeerd op de balans |

|

PSA heeft een enorme kaspositie. Door de sterke kasstroom van de laatste jaren had PSA eind vorig jaar 8,5 miljard euro meer cash dan schulden op de balans staan. |

Drie kanttekeningen bij de turnarounds van Tavares

Het is moeilijk iets af te dingen op de prestaties van Tavares bij PSA. Maar er zijn wel kanttekeningen te maken bij zijn twee turnarounds

Kanttekening 1: Eenmalige lasten hakken in winst

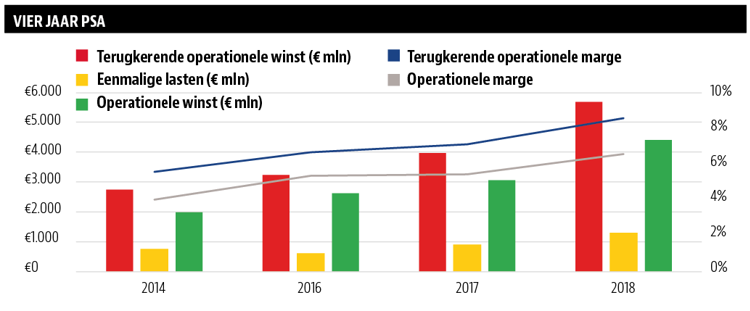

Peugeot legt veel nadruk op de zogenoemde terugkerende operationele winst. Bij dit winstbegrip worden eenmalige lasten buiten beschouwing gelaten. En die zijn stevig omdat PSA een permanent reorganisatieproject is.

Zo bedroegen de zogeheten eenmalige lasten 1,3 miljard euro in 2018. Wordt deze last meegenomen in het winstcijfer, dan bedraagt de marge opeens niet 7,7 procent, maar 5,9 procent. Daar hoeft Tavares zich nog steeds niet voor te schamen, maar de Portugees is niet meer het beste jongetje van de klas.

Tavares liet bij de halfjaarcijferpresentatie nog weten dat het onvermijdelijk lijkt dat reorganisatielasten verder zullen oplopen vanwege strenge uitstooteisen uit Brussel. Doordat PSA (nog) weinig verdient op elektrische auto’s lijken nieuwe kostenbesparingen onvermijdelijk.

Kanttekening 2: Een ander licht op de turnaround van Opel

Misschien is de overname van Opel voor 2,2 miljard euro in 2017 wel het grootste wapenfeit van Tavares. Analisten zetten destijds vraagtekens bij de deal, onder meer omdat de vorige eigenaar General Motors bijna twintig jaar achter elkaar verliezen had geboekt op het Duitse onderdeel (in totaal 19 miljard dollar).

Tavares maakte indruk met een snel akkoord met de machtige Duitse bonden waardoor de loonkosten fors omlaag konden, sneed in capaciteit en verhoogt nu de efficiency door platforms te delen. Al in het eerste volledige jaar na de overname boekte Opel een winstmarge van 4,6 procent.

Maar ook hier zijn er kanttekeningen. Zo werd PSA geholpen door het feit dat er vlak na de overname gewilde modellen op de markt kwamen. Aangezien er jaren zit tussen het ontwerp en de uiteindelijke productie van een auto kan dit succes niet op het conto van Tavares worden geschreven.

Aan de kostenkant spelen ook boekhoudregels mee. In de VS moeten de (hoge) kosten voor het ontwikkelen van een auto – kort gezegd – volledig van de winst worden afgetrokken. In Europa kunnen deze kosten gedeeltelijk worden gewaardeerd als een immaterieel bezit en op de balans worden gezet. Dit voordeel komt bovenop het hardnekkige gerucht dat GM sowieso buitensporig veel R&D-kosten voor zijn Amerikaanse merken liet lopen via het onderzoekscentrum van Opel in Rüsselsheim.

Kanttekening 3: Beknibbelen helpt financiële prestaties

Voor de winstgevendheid en kasstroom helpt ook mee dat PSA op het oog weinig investeert in R&D. De totale investeringen van PSA bedroegen 3,9 miljard euro oftewel iets meer dan 5 procent van de omzet. Bij het veel grotere Volkswagen staat dit percentage op 6 maar ligt het bedrag in euro’s op circa 15 miljard.

De fusie met FCA zal voor meer vuurkracht zorgen, maar bij de Italianen lijkt het achterstallig onderhoud helemaal groot met een R&D- percentage van 3,5. Het bedrijf loopt achteraan als het gaat om energiezuinige auto’s en riskeert hiervoor zelfs boetes. Door snel op de platforms van PSA over te stappen kan dit mogelijk worden voorkomen.

Alles bij elkaar lijkt onvermijdelijk dat de investeringsbudgetten de komende jaren flink zullen stijgen wil de combinatie overleven in een wereld met elektrische en zelfrijdende auto’s.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |